Depuis plus de 20 ans maintenant, l'immobilier tertiaire, au cœur des grandes métropoles françaises, connait une croissance solide. Cette dynamique s’explique notamment par le développement des infrastructures de transports et les politiques publiques qui engagent la création des métropoles en 2015 et des nouvelles régions en 2016. Alors que l’année 2020, marquée par la crise sanitaire, aurait pu faire entrer le marché des bureaux en régions dans une longue convalescence, celui-ci fait preuve au contraire d’une formidable résilience et d’une vitalité engageante. BNP Paribas Real Estate vous propose un tour d’horizon des faits marquants et des tendances de l’année 2022 sur le marché des bureaux en régions.

1 882 000 m² placés en 2022

Un marché des bureaux en région tiré par les métropoles

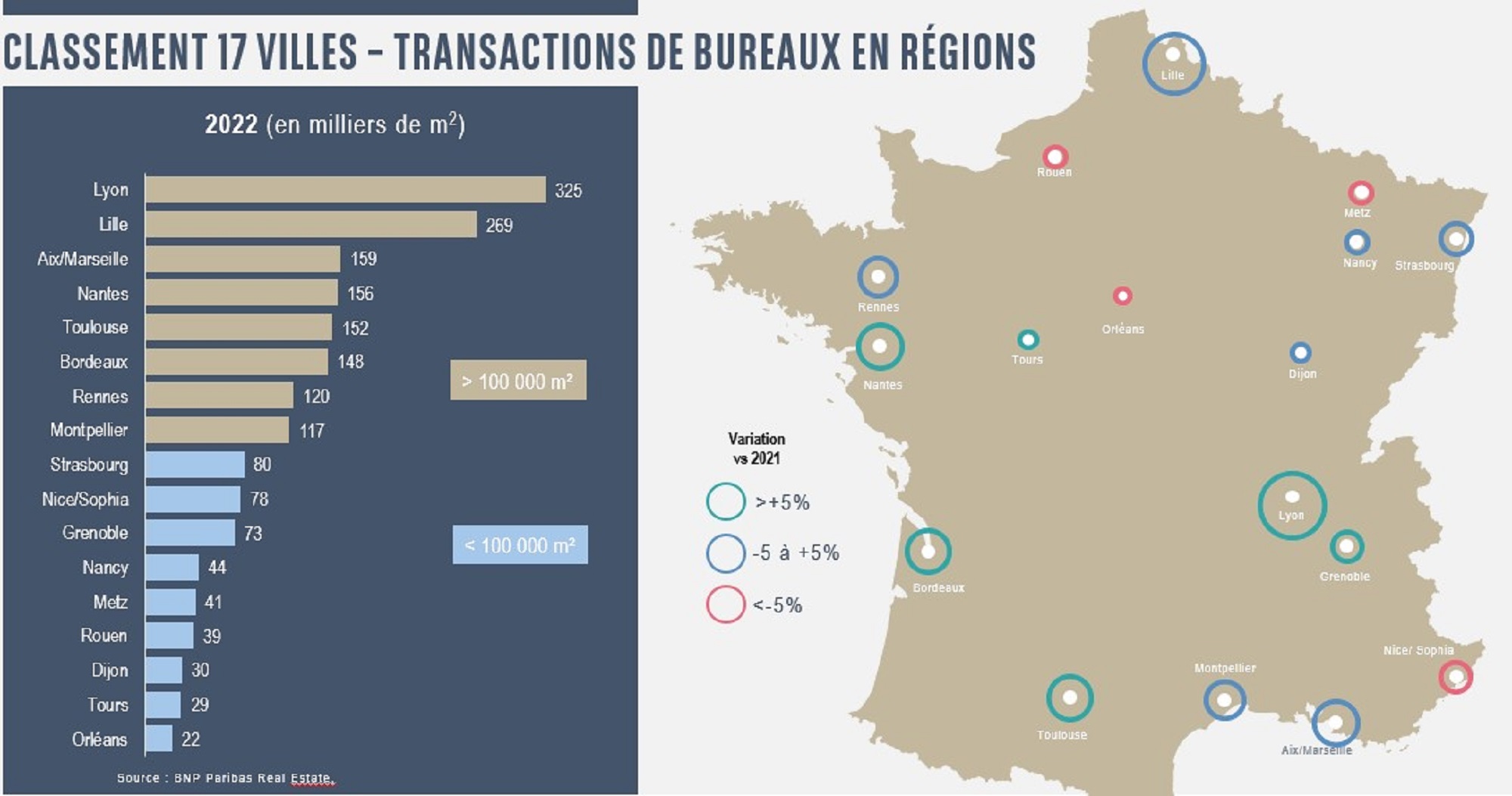

Alors que le contexte de 2022 ne semblait guère favorable à l’immobilier tertiaire, le marché des bureaux en régions confirme pourtant un dynamisme attractif et prometteur. Les volumes de bureaux commercialisés en 2022 par les 17 principales métropoles françaises (Aix/Marseille, Bordeaux, Dijon, Grenoble, Lille, Lyon, Metz, Montpellier, Nancy, Nantes, Nice/Sophia, Orléans, Rennes, Rouen, Strasbourg, Toulouse et Tours) culminent à 1 882 000 m², contre 1 789 000 m² en 2021. Par ailleurs, si les régions représentaient un peu plus d’un tiers (35%) des volumes commercialisés en 2012, elles pèsent aujourd’hui pour près de la moitié (47%).

Le trio de tête du marché des bureaux en régions est composé des métropoles de Lyon, avec 325 000 m² commercialisés en 2022 (+12% par rapport à 2021), de Lille avec 269 000 m² (-2%) et d’Aix/Marseille avec 159 000 m² (-3%). Nantes se positionne au pied du podium, avec 156 000 m² (+16%).

Avec 152 000 m² (+42%), Toulouse devance Bordeaux (148 000 m², +15%), Rennes (120 000 m², +3%) et Montpellier (117 000 m², +4%). Enfin, Strasbourg (80 000 m², +4%) et Nice-Sophia (78 000 m², -7%) ferment la marche du top 10.

Cependant, malgré l’augmentation du marché de bureaux au sein de ces 17 métropoles régionales françaises de 5% entre 2021 et 2022, et de 22% depuis 2012, plusieurs disparités contrastent ce dynamisme global. En effet, si les 8 métropoles ayant commercialisé plus de 100 000 m² en 2022 affichent une croissance moyenne de 9%, les 9 métropoles ayant commercialisé moins de 100 000 m² révèlent une diminution de 5%. Metz, Rouen et Orléans présentent respectivement des évolutions de -20%, -14% et -41% entre 2021 et 2022.

Un appétit confirmé pour le neuf

Un marché porté par les petites et moyennes surfaces

La vitalité du marché de bureaux des régions repose sur la hausse de 15% de la demande placée dans le neuf, passant de 541 000 m² en 2021 à 621 000 m² en 2022.

Le marché des Comptes propres / Clé en main locatif augmente quant à lui de 14%, pour atteindre 295 000 m² commercialisés en 2022. De leurs côtés, les bureaux de seconde main, représentant 966 000 m² soit 51% du volume total commercialisé en 2022, accusent une légère baisse de 2%.

Le marché des bureaux de régions est majoritairement porté par les transactions de surfaces inférieures à 1 000 m². Avec 973 000 m² commercialisés en 2022, soit 52% du total, la part des petites surfaces transactées a progressé de 7% entre 2021 et 2022. Les surfaces de bureaux comprises entre 1 000 m² et 5 000 m² ont elles aussi augmenté, de 5%, pour atteindre 542 000 m² commercialisés en 2022. Enfin, les surfaces de bureaux supérieures à 5 000 m², représentant 19% du total des transactions, ont stagné en 2022 en volume, passant de 367 000 m² à 366 000 m² en 2022 mais diminué en nombre (41 en 2021 contre 34 en 2022).

En outre, l’offre à un an des marchés de bureaux régionaux a diminué de 6% entre 2021 et 2022, pour représenter potentiellement 2,2 millions de m². Si l’offre neuve à un an a augmenté de 10% et représente 35% du total, l’offre à un an de seconde main a quant à elle chuté de 13%.

Sur les 17 villes étudiées, dix sont en sous-offre dont Lyon, Lille, Bordeaux, Nantes et Toulouse, cinq à l’équilibre comme Aix-Marseille ou Montpellier, et deux légèrement en sur-offre (Rouen et Orléans).

Cependant, les chantiers en cours et les permis de construire obtenus sont en hausse, respectivement de 10% et de 12%. Cette disponibilité devrait répondre à court terme aux attentes des utilisateurs.

Le secteur public représente 29% des transactions de plus de 1 000 m²

Un véritable moteur du marché

Parmi les grandes tendances de 2022, on remarque que le marché est particulièrement animé par les secteurs publics et parapublics, notamment sur le segment des transactions supérieures à 5 000 m2 :

- A Lille, on retient la prise à bail de 38 470 m² (situés entre les quartiers de Lille-Sud et de Wazemmes) par la Cité Administrative.

- A Lyon, c’est le fisc et l’Insee qui s’installeront dans la capitale des Gaules d’ici fin 2026, de même que l’OMS (11 000 m²) et l’Agicap (5 300 m²).

- A Marseille, le département de Bouches-du-Rhône s’installe sur 8 500 m2 au sein de Pixelia (quartier Euroméditerranée).

- A Nantes, GRDF loue 6 800 m² de bureaux dans l'immeuble Amazing Amazones sur le quartier d’affaires d’Euronantes.

Hausse des loyers de bureaux neufs ou seconde main

Lyon, loyers les plus chers des régions

Comme en Ile-de-France, la centralité est privilégiée par les utilisateurs. Les immeubles situés en pieds de gare et en cœur de ville sont ainsi privilégiés. Cette demande exprimée participe à une relative tension sur les valeurs de marché.

Les loyers moyens ont donc progressé donc dans le neuf (+2,3%) et plus particulièrement sur les métropoles de l’arc Atlantique (Rennes à 207 € H.T H.C./m²/an, Nantes à 212€ H.T H.C./m²/an, Bordeaux à 230€ H.T H.C./m²/an et Toulouse à 240€ H.T H.C./m²/an) ou encore pour Aix/Marseille (320€ H.T H.C./m²/an) et Grenoble (205€ H.T H.C./m²/an).

Lyon conserve sa 1ère position avec un loyer neuf à 340€ H.T H.C./m²/an … qui reste cependant bien loin des loyers « top » de Paris QCA qui atteignent 855€ H.T H.C./m²/an. C’est d’ailleurs ce qui permet aux valeurs locatives des bureaux en régions de rester attractives et de bénéficier d’une véritable marge de progression.

Le marché de l’investissement en immobilier de bureaux en Régions progresse de 12%

42% des investissements se font en régions

Terminons par les mesures d’accompagnement, elles restent bien en-dessous de celles observées en Ile-de-France. Au global, elles représentent 11% en Régions contre 23% en Ile-de-France.

A noter toutefois qu’elles sont plus importantes dans le neuf et en fonction de la durée du bail, et naturellement plus fortes pour les grandes surfaces, c’est à dire supérieures à 5000 m², où elles montent jusqu’à 19%.

Avec 12 milliards d’€ investis, les Régions représentent 42% des montants investis dans le marché des bureaux en France. En comparaison, en 2019, le marché des régions représentait seulement 29% du total des investissements.

Malgré un contexte macroéconomique chahuté à compter du 2e trimestre, le marché de l’investissement en immobilier de bureaux en Régions progresse de 12% pour atteindre 3,6 milliards d’€. C’est le 2e score le plus élevé après 2019.

Sur les classes d’actifs des bureaux, des commerces, de la logistique, de l’activité et des services, seule la logistique a vu ses investissements diminuer de 28% entre 2021 et 2022, avec 3,2 milliards d’€ investis, soit un score qui repasse en-dessous du bureau.

3 classes d’actifs ont significativement progressé :

- Le commerce (+42%) à près de 3 milliards d’€ investis,

- L’activité (+86%) avec 830 millions d’€ investis,

- Et les services (+35%) avec 1,3 milliard d’€ investis.

Face aux incertitudes conjoncturelles, que l’appétit des investisseurs pour les VEFA (Vente en l'état futur d'achèvement) eut été moindre. Il n’en a rien été ! Les VEFA restent à un bon niveau avec plus d’1,5 milliard d’€ traité (43% des volumes totaux investis), tirés par les VEFA SPEC qui ont presque doublé sur un an. Les VEFA vides ont portées sur 25 dossiers dont 20 supérieurs à 10 millions d’euros. Sur ces 20 deals, 8 villes ont été concernées : Lyon avec 6 transactions, suivie d’Aix/Marseille, Lille, Montpellier avec 3 VEFA SPEC. De son côté, Grenoble enregistre 2 deals. Enfin, Nantes, Rennes et Bordeaux ferment la marche avec une transaction.

Concernant l’évolution des taux, en 2022, les taux de rendement « prime » en Régions ont évolué de façon hétérogène, dans un contexte d’OAT et de coûts de financement plus élevés.

Des premières décompressions sont observées notamment à Lyon avec un taux à 3,70 % soit +30 points de base, à Toulouse, le taux s’élève à 4,60% (+10 points de base) ainsi qu’à Bordeaux (4,10% versus 3,90% fin 2021) contrairement à Nantes, Lille et Montpellier.

« Pour 2023, malgré un contexte chahuté, la demande des utilisateurs et la confiance des investisseurs en nos marchés restent solides. Nous anticipons cependant une légère diminution des transactions et une décompression des taux sur la majorité de nos capitales régionales. » conclut Jean-Laurent De la Prade.

Lire nos autres actualités

BNP Paribas Real Estate et Willow : l’IA au service d’une nouvelle génération de bâtiments

En s’associant à Willow et à son assistant intelligent Willow Copilot, BNP Paribas Real Estate franchit une nouvelle étape dans la transformation digitale de ses bâtiments.

Cette collaboration stratégique vise à renforcer la capacité des gestionnaires à exploiter pleinement les données du bâtiment, afin d’accélérer l’émergence d’immeubles plus performants, plus durables et plus attentifs aux besoins des occupants.

Prix des Espoirs de l’Architecture de BNP Paribas Real Estate : Qui sont les lauréats de la 17ème édition ?

Chaque année, BNP Paribas Real Estate propose le concours du Prix des Espoirs de l’Architecture aux étudiants en 4ème ou 5ème année d’architecture ou en bi-cursus architecture / ingénieur. L’objectif est de les sensibiliser aux problématiques actuelles de l’architecture, notamment en termes de développement durable.

La réversibilité immobilière est-elle la clé de la résilience urbaine ?

Les besoins des occupants évoluent de plus en plus rapidement, un rythme ardu à soutenir pour l’écosystème immobilier où les temps d’études, d’obtentions administratives et de construction sont difficilement compressibles. La solution ne serait-elle pas de bâtir autrement ? Comme nous, un immeuble peut avoir plusieurs vies, pourquoi le cantonner à un seul usage ? La réversibilité immobilière, c’est-à-dire la capacité pour un bâtiment d’anticiper et de s’adapter aux usages futurs, est-elle la clé ?

85 rue du Dessous des Berges à Paris, une reconversion immobilière vertueuse

L’immeuble de bureaux situé au 85 rue du Dessous des Berges à Paris va devenir un établissement d’enseignement supérieur. Poursuivant sa stratégie de valorisation patrimoniale, la filiale Investment Management de BNP Paribas Real Estate (REIM) transforme un des actifs phares de sa SCPI France Investipierre.